Yurtdışından kullanılan kredilerin vergisel boyutu – Hakan Güzeloğlu

Kambiyo mevzuatına göre Türkiye’de yerleşik kişilerce yurt dışından temin edilen kredilerin kullanımı için borçlunun, kredinin vadesinin, faiz oranının ve benzeri bilgileri içeren kredi sözleşmesinin kredi kullanımına aracılık eden bankaya bildirilmesi halinde yurtdışından kredi kullanılması mümkündür.

TCMB’nin Nisan ayı içerisinde yayımladığı verilere göre 2017 yılı Nisan sonu itibarıyla, özel sektörün yurtdışından sağladığı uzun vadeli kredi borcu, 2016 yılsonuna göre 2,2 milyar ABD doları artarak 205 milyar ABD dolarına ulaştığı görülmektedir.

Bu kredilerin döviz kompozisyonuna bakıldığında ise 205 milyar ABD doları tutarındaki uzun vadeli kredi borcunun %60,6’sının ABD doları, %33,3’ünün Euro, %4,3’ünün Türk lirası ve %1,8’inin ise diğer döviz cinslerinden oluşmakta.

Aynı verilere göre, özel sektörün yurtdışından sağladığı uzun vadeli kredi borcunun %48’inin finansal olmayan kuruluşların (Kamu iktisadi kuruluşlar hariç özel şirketler ve gerçek kişiler) yurtdışından sağladığı kredilerdir.

Bir işletme sermayesinin ne kadarının kredi, ne kadarının ortaklardan sağlanan öz sermaye ile sağlanacağı şirketlerin en önemli kararlarından biridir. Nitekim bu kararın alınması esnasında özellikle yurtdışından kullanılan kredilerin vergisel etkilerinin de şirket yöneticileri tarafından bilinmesi ve sermaye verimliliği değerlendirmelerinin de dikkate alınması gerekmektedir.

Bu yazımızda, TCMB’nin verileri ışığında artış trendinde bulunan yurtdışından kredi kullanması durumunda bu işlemin vergisel boyutuna operasyonel kiralama şirketleri özelindeki değerlendirmeyi sizlerle paylaşmak istedik.

Kurumlar Vergisi açısından

Kurumlar Vergisi Kanunu’nun “Dar mükellefiyette vergi kesintisi” başlıklı 30’uncu maddesi uyarınca, serbest meslek kazançları, gayrimenkul sermaye iratları, her nevi alacak faizleri, menkul sermaye iratları, telif, imtiyaz, ihtira, işletme, ticaret ünvanı, alameti farika ve benzeri gayri maddi hakların satışı, devir ve temliki mukabilinde alınan bedeller kurumlar vergisi stopajına tabi tutulmaktadır.

Söz konusu maddeye ilişkin 2009/14593 sayılı Bakanlar Kurulu Kararına göre, kurumlar vergisi stopajı;

- Yabancı devletler, uluslararası kurumlar veya yabancı bankalardan ya da bulunduğu ülkede mutad olarak kredi vermeye yetkilendirilmiş olup sadece ilişkili bulunduğu kurumlara değil tüm gerçek ve tüzel kişilere kredi veren kurumlardan alınan her türlü krediler için ödenecek faizlerden (katılım bankalarının kendi usullerine göre yurt dışından sağladıkları fonlar ve benzeri kaynaklar için ödedikleri kâr payları dahil) yüzde 0,

- Diğer faizlerden (Alacak faizi) yüzde 10 oranındadır.

1 Seri no.lu Kurumlar Vergisi Genel Tebliği’nin “30.5.3 Vergi kesintisi kapsamında olmayan ödemeler” başlıklı bölümünde;

“Bakanlar Kurulunca belirlenecek ülkelerdeki finans kuruluşlarından temin edilen borçlanmalara ilişkin ana para, faiz ve kâr payı ödemeleri ile sigorta ve reasürans ödemeleri üzerinden bu fıkra kapsamında vergi kesintisi yapılmayacak, finans kuruluşları dışındakilere bu mahiyette yapılan ödemeler ise vergi kesintisine tabi tutulacaktır.

Sözü edilen finans kuruluşu, münhasıran finansman hizmeti veren, mukimi bulunduğu ülkenin mevzuatına göre finansal kaynak sağlamaya yetkili olan kuruluşları ifade etmektedir. Ancak, sadece ilişkili şirketlere finansman temin eden kuruluşlar bu kapsamda değerlendirilmeyecektir.” ifadesine yer verilmiştir.

Öte yandan, Türkiye Cumhuriyeti Merkez Bankasınca yayımlanan 01.12.2002 tarihli Sermaye Hareketleri Genelgesi’nde, yurtdışı kredi kuruluşları ifadesinden, bu kuruluşların mukimi bulundukları ülkenin mevzuatına göre mali (finansal) kaynak sağlamaya yetkili olan ve esas faaliyet konularından birisi de kredi vermek olan kuruluşların anlaşılması gerektiği belirtilmiştir.

Bu doğrultuda, kredi kullanılan finansman kuruluşunun, yurtdışında mukim banka ya da sadece ilişkili bulunduğu kurumlara değil tüm gerçek ve tüzel kişilere kredi veren kredi kuruluşu sayılması halinde ödenecek faizlerin % 0 oranında stopaja tabi tutulması mümkün olacak.

Aksi takdirde çifte vergilendirmeyi önleme anlaşmalarındaki hükümler saklı kalmak üzere (Kredi kullanılan dar mükellef finans kuruluşunun mukim olduğu ülke ile Türkiye arasında bir çifte vergilendirmeyi önleme anlaşması bulunması ve anlaşmanın faiz ödemelerine ilişkin maddesinde daha düşük bir vergileme öngörülüyor ise anlaşmadaki avantajlı vergi oranının uygulanması mümkündür.) yurt dışındaki dar mükellef finans kuruluşuna yapılacak faiz ödemeleri alacak faizi olarak kabul edilip % 10 oranında stopaja tabi olacaktır.

Ayrıca, yurtdışındaki dar mükellef finans kuruluşunun Türkiye’deki şirketin ortağı olması halinde ise ortaktan alınan bu kredinin örtülü sermaye hükümlerine göre şirketin hesap döneminin başındaki özsermayesinin 3 katına kadar olan kısmının örtülü sermaye sayılmayacağı hususunun da dikkate alınması ve aşan kısmına ilişkin borçlanmaya isabet eden faiz ve kur farklarının gider olarak dikkate alınmayacağını hatırlatmakta fayda var.

Operasyonel kiralama şirketlerinin finansman temini yaptıkları yatırımları açısından büyük önem arz etmektedir. Borçlanmanın dar mükellef ortağa yapılması durumunda dar mükellef ortağa yapılan faiz ödemelerinin örtülü sermayeye isabet eden kısmı yılsonu itibariyle kâr payı olarak dikkate alınacak ve Türkiye Cumhuriyeti ile dar mükellef kurumun mukimi olduğu ülke arasındaki çifte vergilendirmeyi önleme anlaşması hükümlerine göre brüt tutar üzerinden stopaj uygulanması gerekecektir. Söz konusu stopajın ilgili yılın Aralık ayı muhtasar beyannamesine dahil edilmesinin ve süresinde ödenmesi unutulmamalıdır.

Bunu da belirtmeden geçmeyelim; örtülü sermaye uygulamasında finansal kiralama, finansman ve faktoring şirketlerinin faaliyetleriyle ilgili olarak ortak veya ortakla ilişkili kişi sayılan bankalardan yaptıkları borçlanmalar örtülü sermaye olarak nitelendirilmiyor iken aynı şekilde bir kredi kuruluşu sayılması gereken operasyonel kiralama şirketlerinin aynı nitelikteki borçlanmalarının örtülü sermaye sayılması da kanun düzenlemelerinde iyileştirilmesi gerekmektedir. Hatta operasyonel kiralama yapan bir leasing şirketinin borçlanması örtülü sermaye sayılmıyorken aynı faaliyeti yapan bir operasyonel kiralama şirketinin örtülü sermaye uygulamasına tabi olması aynı işi yapan iki kurum arasında haksız rekabet olarak da değerlendirilebilir.

Damga Vergisi açısından

Damga Vergisi Kanunu’na ekli (2) sayılı tabloda damga vergisinden istisna edilen kağıtlar belirtilmiş olup, tablonun “IV.Ticari medeni işlerle ilgili kağıtlar” başlıklı bölümünün (23) numaralı fıkrası en son 6322 sayılı Kanun ile değiştirilerek bankalar, yurt dışı kredi kuruluşları ve uluslararası kurumlarca kullandırılacak kredilere, bunların teminatlarına ve geri ödenmelerine ilişkin kağıtlar ve bu kağıtlar üzerine konulacak şerhler (kredilerin kullanımları hariç) olarak düzenlenmiştir.

6322 Sayılı Kanun ile yapılan değişiklik ile istisna kapsamının daha da genişletilmesi amaçlanmıştır.

Diğer taraftan, Türkiye Cumhuriyeti Merkez Bankasınca yayımlanan 2 Ocak 2002 tarihli Sermaye ve Hareketleri Genelgesi’nin “Yurt Dışından Alınacak Nakit Kredilerde Damga Vergisi ve Harç Mükellefiyeti” başlıklı 1.1.7 bölümünde;

- Yurt dışı kredi kuruluşları ifadesinden, bu kuruluşların mukimi bulundukları ülkenin mevzuatına göre mali (finansal) kaynak sağlamaya yetkili olan ve esas faaliyet konularından birisi de kredi vermek olan kuruluşların,

- Uluslararası kurumlar ifadesinden gelişmekte olan ülkelerin kalkınmalarının veya bir ülkenin yeniden yapılandırılmasının finansmanın temini amacıyla bu ülkelere kredi veren Dünya Bankası (Uluslararası İmar ve Kalkınma Bankası), Uluslararası Para Fonu, Avrupa İmar ve Kalkınma Bankası, İslam Kalkınma Bankası ve benzeri kuruluşların anlaşılmasının gerektiği belirtilmiştir.

Söz konusu Genelgede,

- Yurt dışındaki kuruluşun kredi kuruluşu olup olmadığı konusunda karar verilememesi halinde, kredi alınan kuruluşun kendi ülke mevzuatına göre kredi vermeye yetkili kuruluş olduğunun (diğer bir ifadeyle, yurtdışı kredi kuruluşunun faaliyette bulunduğu ülke mevzuatına göre ödünç para verme işi ile uğraştığının, borç vermeye yetkili olduğunun) tevsik edilmesi gerektiği,

- Tevsik işlemi için kredi veren kuruluşun ülke resmi makamlarından almış olduğu, kredi kullandırmaya yetkili olduğuna dair belgenin de bu ülkede bulunan ülkemizin büyük elçilikleri veya konsoloslukları ya da ekonomi müşavirleri tarafından onaylanmış olması gerektiği ifade edilmiştir.

Bu çerçevede, yurtdışında yerleşik finans kuruluşunun kendi ülke mevzuatına göre borç vermeye yetkili olup olmadığının tevsik edilmesi (ya da Berne Union listesinde olması) halinde damga vergisi istisnası söz konusu olacaktır.

Son olarak, Kurumlar Vergisi Kanunu uygulamasından farklı olarak bu yurtdışı kredi kuruluşunun sadece grup şirketlerine kredi veriyor olmalarının, Damga Vergisi Kanunu’na ekli (2) sayılı tabloda özel bir belirleme olmaması nedeniyle, damga vergisi istisnası uygulamasına bir engel teşkil etmeyeceği, damga vergisi istisnasının tamamen kredi kullanılan kuruluşun kendi ülke mevzuatına göre kredi vermeye yetkili kuruluş olduğunun tespiti ile mümkün olacağını belirtmekte fayda var.

Gider Vergileri ve Katma Değer Vergisi açısından

Gider Vergileri Kanununun alt başlığı olan BSMV (Banka ve Sigorta Muameleleri Vergisi) Türkiye’de yerleşik banka ve sigorta şirketleri tarafından ödenen bir vergidir. Yurt dışında yerleşik bir banka veya kredi kuruluşundan alınan kredilere ilişkin ödenen faizler Banka ve Sigorta Muameleleri Vergisinin konusuna girmemektedir.

Bu çerçevede, yurt dışı finans kuruluşunun banka ya da kredi kuruluşu olarak sayılması halinde bu kurumdan alınacak olan kredilere ilişkin ödenecek faizler BSMV’nin konusuna girmeyip KDV’den ise istisna olacaktır.

Öte yandan, yurt dışından alınacak kredinin banka ya da kredi kuruluşu olarak sayılan bir kurumdan alınmaması halinde Katma Değer Vergisi Kanunu’nun 17/4-e maddesi hükmü ve 46 Nolu KDV Genel Tebliğindeki açıklamalar çerçevesinde değerlendirilmesi ve kredi işlemi kapsamında ödenen faiz, komisyon ve bunlara ilişkin kur farklarının sorumlu sıfatı ile katma değer vergisine tabi olması gerekecektir.

Kaynak Kullanımını Destekleme Fonu açısından

Kaynak Kullanımını Destekleme Fonu ile ilgili bu sene başında yayımlanan bir Bakanlar Kurulu Kararı ile kesinti oranları bankalar ve finansman şirketleri dışında Türkiye’de yerleşik kişilerin yurt dışından sağladıkları döviz ve altın kredilerinde değiştirilmiştir.

Buna göre, bankalar ve finansman şirketleri dışında Türkiye’de yerleşik kişilerin yurt dışından sağladıkları döviz ve altın kredilerinde Kaynak Kullanımı Destekleme Fonu oranı şu şekilde tespit edilmiştir.

- Ortalama vadesi bir yıla kadar olan olanlarda % 3

- Ortalama vadesi 1 yıl (1 yıl dahil) ile 2 yıl arasında olanlarda % 1

- Ortalama vadesi 2 yıl (2 yıl dahil) ile 3 yıl arasında olanlarda % 0,5

- Ortalama vadesi 3 yıl (3 yıl dahil) ve üzerinde olanlarda % 0

Bu kapsamda, yurtdışı finans kuruluşlarından kullanılan döviz kredilere ilişkin KKDF kesintilerinin vadelerine göre anapara ve faiz tutarı üzerinden yukarıdaki oranlarda hesaplanacaktır.

Öte yandan, bankalar ve finansman şirketleri dışında Türkiye’de yerleşik kişilerin yurtdışından sağladıkları TL kredilerde fon kesintisi oranı tahakkuk ettirilen faiz tutarı üzerinden yüzde 3 oranında uygulanmaktayken 2017/9973 sayılı BKK ile değişiklik yapılarak kesinti oranı; ortalama vadesi bir yıla kadar olanlarda %1, bir yıl ve üzeri olanlarda % 0 olarak tespit edilmiştir.

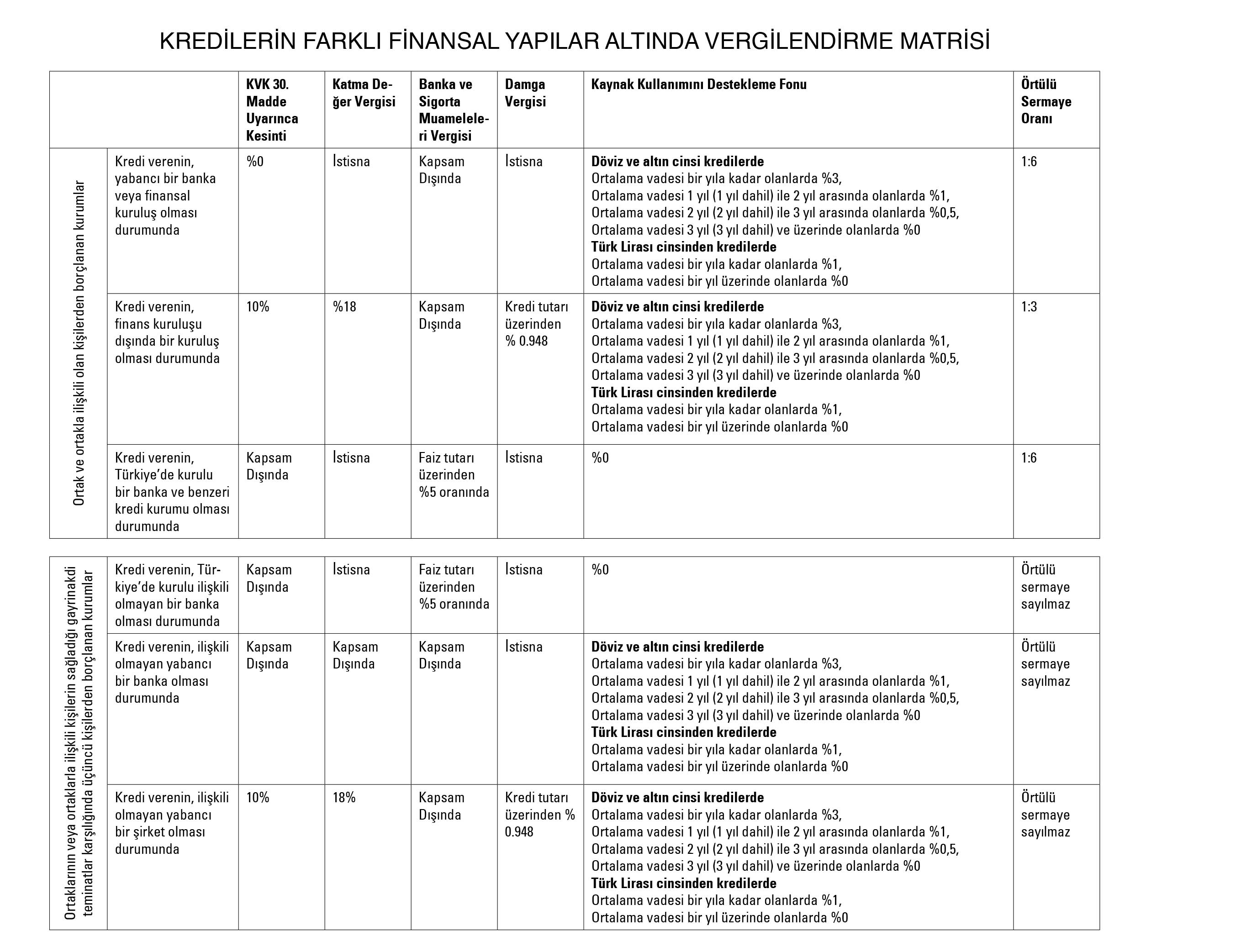

Bu çerçevede kredi kullanımları üzerindeki vergi yüklerini özetlediğimiz matrise yazımızın sonunda yer verilmektedir.

Sonuç

Türkiye’de yerleşik işletmelerin yurtdışından kredi kullanımında doğru karar alınması için gerçekleştirilen faiz ödemelerinden kredinin vadesine, yurtdışı kredi kuruluşunun statüsünden imzalanan anlaşmaya kadar birçok hususun vergi mevzuatı kapsamında değerlendirilmesi gerekmektedir.

Kurumlar vergisi stopaj uygulaması açısından kredi kullanılan finansman kuruluşunun, yurtdışında mukim banka ya da sadece ilişkili bulunduğu kurumlara değil tüm gerçek ve tüzel kişilere kredi veren kredi kuruluşu sayılması halinde ödenecek faizlerin % 0 oranında stopaja tabi tutulması mümkün olacaktır.

Türkiye’de bir şirketin yurtdışındaki bir finans kuruluşundan kredi kullandığında kredi veren kurumun kredi vermeye yetkili olduğunu gösterir ilgili ülke makamlarınca düzenlenmiş resmi belge sunulması gerekecek. Bu belge, ilgili ülke Merkez Bankası tarafından verilen bir belge olabileceği gibi o ülkenin Türkiye’deki BDDK dengi bir kurumunca verilen bir belge de kabul görecektir.

Finans kuruluşu yerli ve yabancı şirketlere finansman kredi sağlama yetkisini haiz bir şirket olsa da damga vergisi uygulaması açısından ayrıca değerlendirilmesi elzemdir. Bu durumda da kurumlar vergisi stopajı uygulaması açısından %0 stopaja tabi olsa da kurumun banka ya da kredi kuruluşu sayılmaması Damga Vergisi ve KDV açısından vergi riski taşıyacağı anlamına gelecektir.

Ayrıca, bu kredinin TL ile döviz veya altın kredisi olması durumuna göre KKDF’ye de tabi olacağı unutulmamalıdır.

Yazımızla beraber sunmuş olduğumuz tabloda ayrıntılı olarak doğabilecek vergi ve diğer kesintilerle örtülü sermaye durumuna ilişkin bilgiler bilginize sunulmuş olup olası bir sorunuzda bizimle irtibata geçmekte çekinmeyiniz.