Ekonomik Görünüm ve Şirketlerdeki Bilanço Yönetimi – Erkin ŞAHİNÖZ

ABD ekonomisinin dünya ticaretindeki payı yüzde 10, küresel ekonomideki payı ise yüzde 25 düzeyinde bulunuyor. Buna mukabil, dünya ticaretinin yaklaşık yarısı dolar üzerinden dönüyor. Merkez bankaları rezervlerinin de yaklaşık yüzde 60’ı dolar cinsinden varlıklarda tutuluyor. Doların yabancı para işlemlerindeki payı ise neredeyse yüzde 90’larda bulunuyor. Bu gözlükle bakıldığında küresel ekonominin rezerv parası konumundaki dolarda faizin nasıl şekilleneceği her şeyden çok daha önemli oluyor.

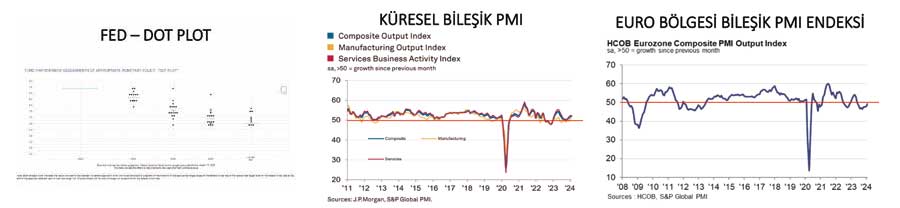

Haber akışları elbette önemli. Jeopolitik arenadaki gelişmeler de. Ancak iş dünyasındaki karar vericilerin politikalarını oluştururken kısa vadeli gelişmeler ve oynaklıklar yerine orta vadeli eğilimlere odaklanması gerekiyor. ABD Merkez Bankası FED dünyaya çok önemli bir mesaj veriyor (bir sonraki sayfadaki grafikteki mavi noktaların yönüne odaklanın). En az üç yıl sürecek bir faiz indirim sürecine giriyoruz. Kısa vadeli inişleri çıkışları, çalkalanmaları bir kenara koyun. Dünyanın rezerv parası dolarda faizlerin düşeceği üç yıllık bir süreci konuşuyoruz. Beklenmedik bir krizin yol açtığı faiz indirim süreci değil bu. FED, planlı bir şekilde faiz indirecek. Üstelik bu süreç uzun bir zamana yayılacak. Dünya ekonomisini ve finansal piyasaları olumlu yönde besleyecek üç yıllık bir dönemin başındayız. Şirketlerimiz bu süreci çok iyi değerlendirmeli. Hemen hemen tüm firmalar için sıçrama tahtası olarak değerlendirilebilecek bir döneme giriyoruz.

Dünyanın üç büyük bölgesinde büyüme yavaş da olsa devam ediyor (ABD, Çin ve Orta Doğu). Aşağıdaki grafikte de görüldüğü gibi Küresel Bileşik PMI Endeksi büyüme bölgesinde bulunuyor ve özellikle yeni siparişlerdeki toparlanma sayesinde büyüme sekiz ayın en yüksek düzeyine çıkmış bulunuyor (halen yavaş olmakla beraber). Üstelik Avrupa da bu üçlüye dahil olmak üzere.

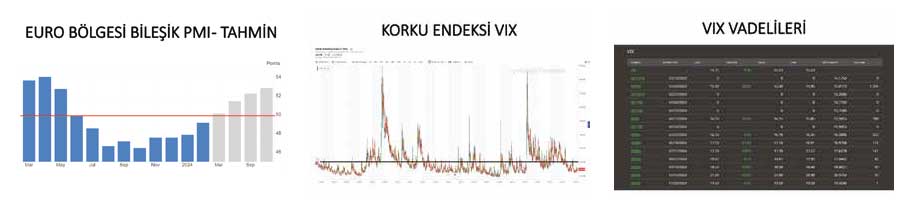

İki yıldır dünya ekonomisini yoran Avrupa 2024 yılında büyüme bölgesine geçecek. Ekonomik aktivitenin en önemli göstergesi olarak kabul ettiğimiz PMI endeksleri Avrupa’nın halen daralmaya devam ettiğine işaret ediyor.

Ancak Avrupa’nın yılın ortasına doğru büyümeye geçeceğini tahmin ediyoruz. Türkiye’nin ihracatının yaklaşık yüzde 40’ının gittiği Avrupa’nın toparlanacak olması hem ticaret hem de üretim yapan firmalarımızı olumlu etkileyecektir.

Dünya ekonomisindeki büyüme ve Avrupa’nın da canlanacak olması küresel piyasaları zaman zaman iniş çıkışlar yaşanacak olsa da genel olarak olumlu etkileyecektir. Küresel sermayenin yönünü gösteren korku endeksinin eşik değer 20,0’nin bile altında olması piyasaları destekliyor ve destekleyecektir.

Üstelik korku endeksinin aşağıdaki grafikte gördüğünüz vadeli piyasa fiyatları iyimser havanın devam edeceğine işaret ediyor.

Küresel sermayenin beklentilerinin yanı sıra krizlerin en önemli öncü göstergelerinden olan navlunu (nakliye fiyatları) da mercek altına almak gerekiyor. Jeopolitik açıdan dünyanın en önemli tedarik zinciri hattı olarak kabul ettiğimiz Orta Doğu-Çin hattında navlunun seyri (bir sonraki sayfadaki grafik) “jeopolitik risklerde artış beklenmediğinin” en önemli habercilerinden olarak görülebilir.

Dünya ekonomisine yönelik olarak yukarıda sunduğumuz birçok göstergenin yanı sıra küresel çelik kullanıcıları PMI endeksinin de 50,0’nin üzerinde (büyüme bölgesinde) olduğunu görüyoruz. Çelik sektöründeki yeni siparişlerin geçen yılın Ağustos ayından beri ilk kez genişleme bölgesine geçmiş olmasını önemsiyoruz.

Şirketlerimizin üç yılı kapsayacağını öngördüğümüz küresel ekonomideki olumlu görünümden en üst düzeyde yararlanmalarını umut ediyoruz. Bu süreçte Türkiye’nin globalden bir kriz ithal etme ihtimali oldukça düşük görünüyor. Şirketlerimiz ihracat potansiyellerini artırmanın yollarını aramalı, daha etkili ihracat istihbaratı yapmanın yöntemlerini bulmalı. İyi pazar araştırması, etkin müşteri segmentasyonu, akıllı fiyatlama ve vadelendirme politikası ile ihracatı şahlandırma zamanı yaklaşıyor. Lütfen treni kaçırmayalım.

Türkiye 2023 yılının ikinci yarısının tamamını daralarak geçirdi. Bunda seçim sonrası dönemde kredi kanallarının bozulması etkili oldu. Ancak yeni yıl ile birlikte ekonominin yavaş büyüme parkuruna geçeceğini öngörüyoruz. Nitekim Türkiye PMI Endeksi Şubat ayında 50,2’ye yükselerek ekonomik aktivitenin genişlemeye başladığını gösterdi.

Zorlu kredi koşullarına (yüksek faizler ve kısa vadeler) rağmen Türkiye’de ekonomik aktivitenin önümüzdeki aylarda göreli olarak hızlanmasını bekliyoruz.

Kurda yükseliş devam edecektir. Ancak son 6-7 aydır olduğu gibi kurun iki para birimi arasındaki faiz farkına yakın düzeyde yükselmesi beklenmeli (aşağıdaki grafikte kurdaki ay sonu kapanışları ve başabaş seviyeleri görülüyor – kırmızı ile öne çıkardığım satırlara odaklanmakta yarar var). Seçim döneminde (Mart ayının ikinci yarısı ve Nisan ayının ilk yarısı) kur bir miktar hareketlenebilir ancak önceki seçim döneminde olduğu gibi sert bir yükseliş beklemiyoruz. Yılın geri kalan kısmında kurun yükseleceğini ancak Türk lirasının değer kazanacağını (kurun faiz farkı kadar yükselmemesi anlamına geliyor) öngörüyoruz.

Seçim sonrasındaki dönemde ise enflasyon ve faizin düşüş eğilimine girmesi beklenmeli. Yıl sonuna kadar olan süreçte enflasyonda 15 puana yakın düşüş, faiz oranlarında da 10 puanlık gerileme bekliyoruz. Ancak bu bir gerçeği değiştirmiyor. Türkiye’nin enflasyonla mücadelesi çok uzun yıllar sürecek. Enflasyon ve faiz hadlerinin göreli olarak yüksek seyredeceği 3-4 yıllık süreçte şirketlerimizi sadece gelir tablosuna ve nakit akışlarına bakarak yönetmek mümkün olmayacak. Başta ticari alacak, stok, ticari borç, alınan avans ve verilen avans olmak üzere “bilanço” kalemleri arasında iyi denge yakalayamayan şirketlerin ciddi şekilde zorlanacağını düşünüyoruz. Operasyondaki 10 günlük hata (stokta 10 gün daha fazla beklemek, alacağı 10 gün daha geç tahsil etmek, ticari borcu 10 gün daha erken ödemek….) maliyetinin ticari kardan 1,4 puan çaldığı bir dönemdeyiz. Ticarette ve üretimde yaptığınız karı operasyonlarda yitirmeyin. Karın önemli olduğunu ancak nakde dönen karın çok daha önemli olduğunu unutmayın (fonksiyonu ne olursa olsun şirketlerdeki karar vericilerin “bilanço yönetimi” eğitimi almalarını tavsiye ediyoruz).