Otomobil Satışlarındaki %18 KDV Uygulaması ve Yeni ÖTV İndirimi – Hakan Güzeloğlu

Katma Değer Vergisi 30. Maddesi gereğince faaliyetleri kısmen veya tamamen binek otomobillerinin kiralanması veya çeşitli şekillerde işletilmesi olan mükellefler bu amaçla kullandıkları binek otomobillerin katma değer vergisini indirim konusu yapabilmektedir.

Bir operasyonel kiralama şirketi vergi mevzuatımız gereği binek otomobil alımında yüklendiği yüzde 18 oranındaki KDV tutarını indirim konusu yapabilmekte aynı binek otomobili satışa konu ettiğinde yine yüzde 18 KDV oranı ile satmak zorundadır.

Halbuki, faaliyetleri kısmen veya tamamen binek otomobillerinin kiralanması veya çeşitli şekillerde işletilmesi olmayan KDV mükelleflerinde ise durum farklıdır. Onlar, binek otomobil alımlarında yüklenip indiremedikleri KDV tutarını maliyet unsuru olarak muhasebeleştirmek zorunda olup binek otomobilin satışında ise yüzde 1 oranında KDV oranı ile satış işlemini gerçekleştirmektedir.

Kısaca; binek otomobil alımlarında KDV mükelleflerince indirim konusu yapılamayan yüzde 18 oranındaki KDV bir maliyet unsuru iken operasyonel kiralama şirketlerince ödenen KDV tutarı indirim konusu yapılmak zorundadır. Bununla birlikte, binek otomobillerin kiralama işlemi sonrasında satışında da indirim konusu yapılan KDV tutarına karşılık satış bedeli üzerinden yüzde 18 oranında hesaplanan vergi de hesaplanan KDV olarak beyan edilmek ve mükellefin KDV pozisyonuna göre de ödenmek zorundadır.

Bu yazımızda operasyonel kiralama şirketleri için özellikle son dönemde vuku bulan otomobil satışlarında taraflar için yüksek bir maliyet yükü getiren KDV uygulaması ve KDV iade önerisine ilişkin kısa bir değerlendirme ile son yapılan ÖTV indirimi düzenlemesi hakkında bilgilendirme yapmak istedik.

Katma Değer Vergisi Kanunu’nun 29. Maddesi ve KDV İadesi Önerisi

KDV uygulamasında bir vergilendirme döneminde indirilecek katma değer vergisi toplamı, mükellefin vergiye tâbi işlemleri dolayısıyla hesaplanan katma değer vergisi toplamından fazla olduğu takdirde, aradaki fark sonraki dönemlere devrolunmakta ve iadeye konu edilememektedir.

Şu kadar ki, 28 inci madde uyarınca Cumhurbaşkanı tarafından vergi nispeti indirilen teslim ve hizmetlerle ilgili olup indirilemeyen ve tutarı Cumhurbaşkanınca tespit edilecek sınırı aşan vergi, bu mükelleflerin vergi ve sosyal sigorta prim borçları ile genel ve katma bütçeli idareler ile belediyelere olan borçlarına ya da döner sermayeli kuruluşlar ile sermayesinin yüzde 51’i veya daha fazlası kamuya ait olan veya özelleştirme kapsamında bulunan işletmeler ile organize sanayi bölgelerinden temin ettikleri mal ve hizmet bedellerine ilişkin borçlarına mahsuben ödenir.

Ancak mahsuben iade edilmeyen vergi, Maliye Bakanlığınca belirlenen sektörler, mal ve hizmet grupları ve dönemler itibarıyla yılı içinde nakden iade edilebilir. Yılı içinde mahsuben iade edilemeyen vergi izleyen yıl içinde talep edilmesi şartıyla nakden veya mükellefin yukarıda sayılan borçlarına mahsuben iade edileceği hükme bağlanmıştır.

Aynı Kanun’un 28. maddesinde ise “Katma değer vergisi oranı, vergiye tabi her bir işlem için yüzde 10’dur. Cumhurbaşkanı bu oranı, dört katına kadar artırmaya, yüzde 1’e kadar indirmeye, bu oranlar dahilinde muhtelif mal ve hizmetler ile bazı malların perakende safhası için farklı vergi oranları tespit etmeye yetkilidir.” denilmek suretiyle Katma Değer Vergisi oranlarının belirlenmesinde Cumhurbaşkanı’nın alt ve üst oran belirleme hususundaki yetkisinin çerçevesi çizilmiştir.

BKK’da düzenlenen Katma Değer Vergisi oranları aşağıdaki gibidir;

(1) Mal teslimleri ile hizmet ifalarına uygulanacak katma değer vergisi oranları;

a) Ekli listelerde yer alanlar hariç olmak üzere, vergiye tabi işlemler için, yüzde 18

b) Ekli (I) sayılı listede yer alan teslim ve hizmetler için, yüzde 1

c) Ekli (II) sayılı listede yer alan teslim ve hizmetler için, yüzde 8

Karara ekli (I) sayılı listenin 9. bendinin parantez içi hükmünde “Katma Değer Vergisi Kanununun 30/b maddesine göre binek otomobillerinin alımında yüklenilen katma değer vergisini indirim hakkı bulunan mükelleflerin, bu araçları tesliminde bu Kararın 1 inci maddesinin (a) bendinde öngörülen vergi oranı uygulanır.” denilmek suretiyle binek otomobillerin alımında yüklenilen Katma Değer Vergisi’ni indirim hakkı bulunan mükelleflerin, bu araçların tesliminde bu Kararın 1/a maddesinde öngörülen yüzde 18’lik vergi oranına tabi olacağı belirtilmiştir.

2008/13426 sayılı “Mal ve Hizmetlere Uygulanacak Katma Değer Vergisi Oranlarının Tespitine İlişkin Karar”da Değişiklik Yapılmasına Dair BKK 06.04.2008 tarih ve 6839 sayılı Resmi Gazete’de yayımlanarak yürürlüğe girmiştir.

Söz konusu BKK’nın 2. maddesinde ise;

“Katma Değer Vergisi Kanununun 30 uncu maddesinin (b) bendine göre binek otomobillerin alımında yüklenilen katma değer vergisini indirim hakkı bulunan mükelleflerin, kiralamak veya çeşitli şekillerde işletmek üzere iktisap ettikleri ve 31/12/2007 tarihi itibarıyla aktiflerinde veya envanterlerinde bulunan binek otomobillerinin iktisap tarihinden itibaren 2 yıl geçtikten sonra teslime konu olması halinde bu teslimde yüzde 1 katma değer vergisi oranı uygulanır.” düzenlemesine yer verilmiştir.

Maliye Bakanlığı KDVK 29/2. fıkra ile kendisine verilmiş olan ve yine söz konusu fıkra hükmünün uygulanmasına ilişkin usul ve esasları belirleme yetkisini çeşitli zamanlarda kullanmış ve aylık ile yıllık iade uygulamasına ilişkin usul ve esaslar birçok seri nolu KDV Genel Tebliğlerinde açıklanmıştır.

Yukarıdaki mevzuat hükümleri dahilinde bazı operasyonel kiralama şirketleri indirimli oran KDV uygulaması kapsamında iade talebinde bulunmuş bir kısım iade işlemleri sonuçlanmıştır. Ancak Gelir İdaresinin bu konudaki yaklaşımı kiralama süresince düzenlenen kira faturaları ile iadeye konu KDV’nin itfa edilmiş olacağından iadeye konu KDV bulunmadığı şeklindedir. Bu sebeple indirimli oran uygulaması kapsamındaki binek oto KDV iade işlemleri yargıya taşınmış olup söz konusu iade işlemleri halen yüksek mahkeme nezdinde gerçekleşen davalarda görülmektedir.

Son dönemde devreden KDV tutarı yüksek tutarlara ulaşan operasyonel kiralama şirketleri için aynı 2008 yılında getirilen düzenleme benzeri bir düzenleme ile şirketlerin üzerindeki yüksek KDV yükünün iadesi 2008 yılındaki düzenlemeye benzer bir hükmün Cumhurbaşkanı Kararnamesi ile Katma Değer Vergisi Kanunun 29. maddesine eklenmesi ile mümkün olabilecektir. Bu şekilde yapılacak bir düzenleme ile hem geçmiş KDV yükü iadeye konu olabilecek hem de özellikle araç satışlarındaki yüksek oranlı KDV maliyeti de alıcı taraflar için yüzde 1’e inecektir.

Yeni ÖTV İndirimi

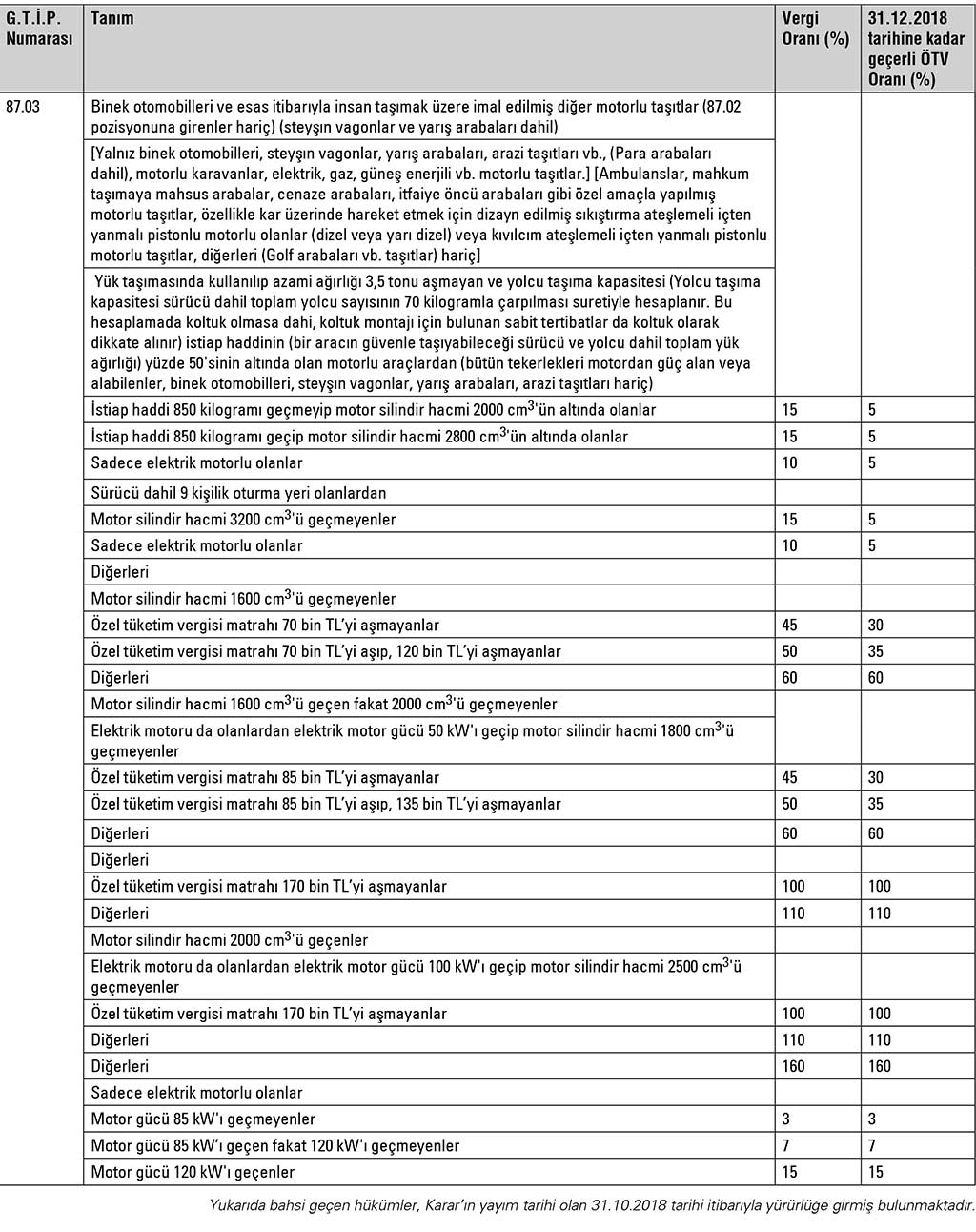

287 sayılı Cumhurbaşkanı Kararı, 31.10.2018 tarih ve 30581 mükerrer sayılı Resmi Gazetede yayımlanarak yürürlüğe girmiştir. Söz konusu Karar ile binek otomobil gibi bazı taşıt teslimlerinde 31.12.2018 tarihine kadar ÖTV oranlarında indirime gidilmiştir.

Karar’ın 5. Maddesi uyarınca, Özel Tüketim Vergisi Kanununa ekli (II) sayılı listedeki 87.03 G.T.İ.P numaralı malların ÖTV oranlarında indirime gidilerek, 31.12.2018 tarihine kadar Karar’a ekli (2) sayılı cetvelde yer aldığı şekilde belirlenmektedir.