6736 Sayılı Kanun ile Getirilen “Vergi Affı” ve “Varlık Barışı” Fırsatı – Hakan Güzeloğlu

6736 sayılı Bazı Alacakların Yeniden Yapılandırılmasına İlişkin Kanun 19.08.2016 tarihinde Resmi Gazete’de yayımlanarak yürürlüğe girmiştir.

Söz konusu Kanun, vergi aslı, vergi cezaları, gümrük vergisi, gümrük cezaları, gecikme faizi, gecikme zammı, idari para cezaları, işletmede mevcut olduğu halde kayıtlarda yer almayan emtia, makine, teçhizat ve demirbaşlar ile kayıtlarda yer aldığı halde işletmede bulunmayan emtia, kasa mevcudu ve ortaklardan alacakların beyanı, SGK borçları ve bunlara bağlı gecikme cezası ve gecikme zammı alacaklarının yapılandırılmasına ilişkin düzenlemeler ile bazı varlıkların milli ekonomiye kazandırılmasına (varlık barışına) ilişkin düzenlemeleri kapsamaktadır.

Kanunun ilgili maddelerindeki başvuru sürelerine ilişkin hükümler saklı kalmak kaydıyla “Vergi Affı” ve Varlık Barışı” düzenlemelerinden yararlanmak isteyen borçluların 31 Ekim 2016 tarihine kadar ilgili idareye başvurmaları gerekmektedir.

A- Vergi Affı Düzenlemeleri

Vergi affı kapsamında yapılan düzenlemeleri,

- Kesinleşmiş Alacaklar

- Kesinleşmemiş veya Dava Safhasında Bulunan Alacaklar

- İnceleme ve Tarhiyat Safhasında Bulunan İşlemler

- Matrah ve Vergi Artırımı

- İşletme Kayıtlarının Düzeltilmesi şeklinde başlıklar halinde özetleyebiliriz.

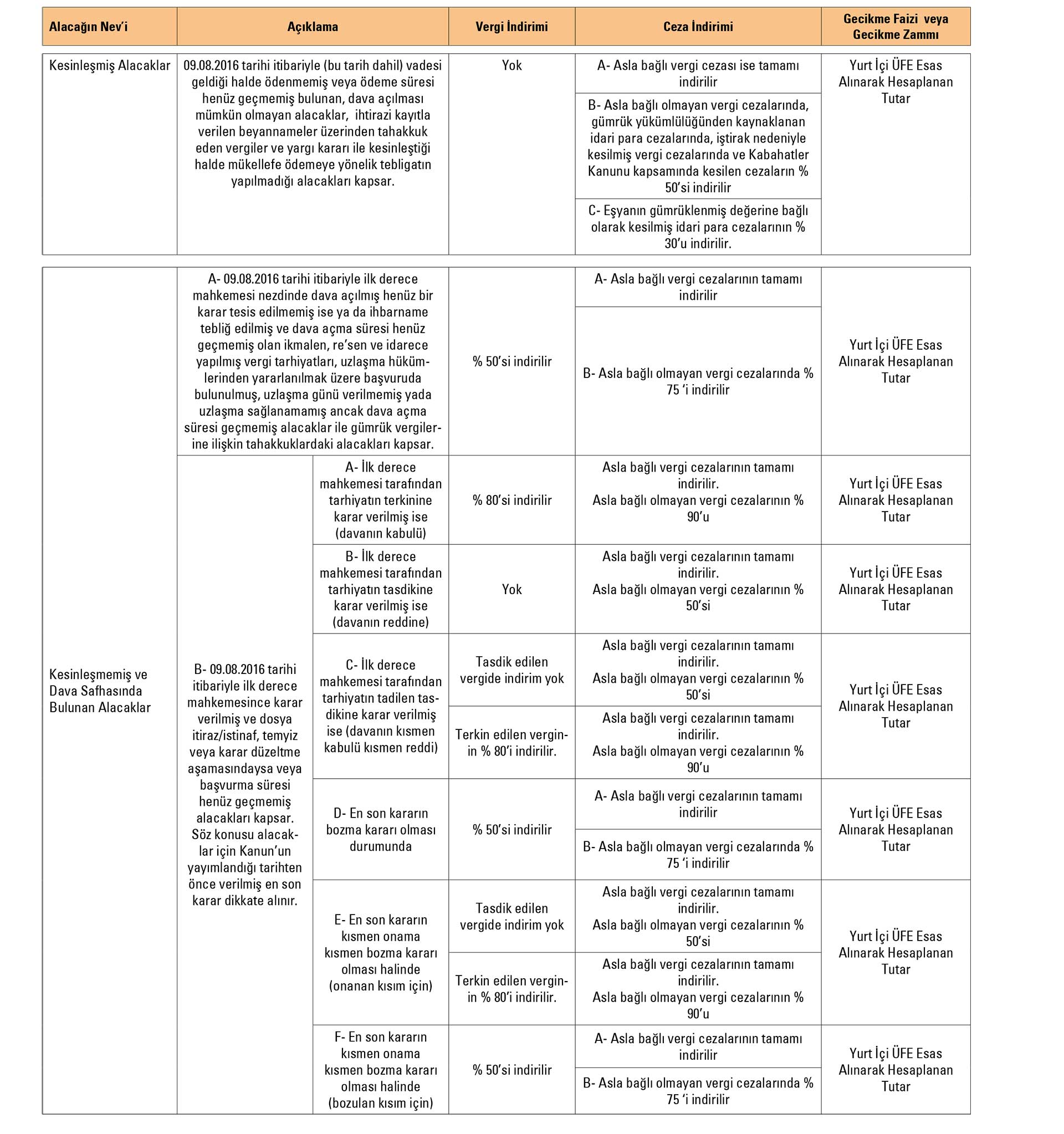

Kesinleşmiş alacaklar, kesinleşmemiş veya dava safhasında bulunan alacaklar ile inceleme ve tarhiyat safhasında bulunan işlemlerde vergi indirimi, ceza indirimi ile geçime faizi veya gecikme zammı ödemesinin ne şekilde olacağına ilişkin oluşturduğumuz özet tablo 24. ve 25. sayfalardaki gibidir.

Bununla birlikte kesinleşmiş alacaklar, kesinleşmemiş veya dava safhasında bulunan alacaklar hükümlerinden yararlanmak isteyen borçluların madde kapsamına giren alacaklara karşı dava açmamaları, açılmış davadan vazgeçmeleri ve kanun yollarına başvurmamaları şarttır.

Ayrıca inceleme ve tarhiyat safhasında bulunan işlemlerden yararlananlar uzlaşma, tarhiyat öncesi uzlaşma ve vergi cezalarında indirim hükümlerinden yararlanamazlar.

Diğer taraftan gelir vergisi, kurumlar vergisi ve KDV için matrah artırımında bulunulması mümkün olacak olup artırımda bulunulan dönemler için vergi incelemesi ve vergi tarhiyatı yapılmayacaktır. Matrah artırımına ilişkin,

Kurumlar vergisi mükellefleri vermiş oldukları yıllık beyannamelerinde (ihtirazi kayıtla verilenler dahil) vergiye esas alınan matrahlarını aşağıdaki oranlardan az olmamak üzere artırırlar.

Matrah artırımında bulunulan yıla ait kanuni süresinde vermiş olan mükellef artırılan matrah üzerinden % 20 yerine % 15 oranında kurumlar vergisi hesaplayacaklardır. Bununla birlikte matrah artırımında bulunulan yıllara ait mali zararların % 50’sinin 2016 ve takip eden yıllara ait karlardan mahsup edilmesi mümkün değildir.

Kurumlar vergisi mükellefleri, Gelir Vergisi Kanunu’nun “Ücretin Tarifi” başlıklı 61. maddesine göre, Vergi tevkifatına tabi tutulmuş olan kazanç ve iratların bulunması halinde bu kazançlar üzerinden tevkif edilen vergilerin ait olduğu yıla ilişkin aşağıdaki matrahın % 50’sinden az olmamak üzere beyan etmeleri gerekmektedir. Artırılan matrahlar üzerinden % 15 vergi hesaplanır.

KDV mükellefleri, her bir vergilendirme dönemine ilişkin olarak verdikleri beyannamelerdeki (ihtirazi kayıtla verilenler dahil) hesaplanan Katma Değer Vergisinin yıllık toplamı üzerinden % 1,5 ile % 3,5 arasında değişen oranlarda artırımda bulunabileceklerdir. İlgili takvim yılı içindeki işlemlerin tamamının istisnalar kapsamındaki teslim ve hizmetlerden oluşması ve diğer nedenlerle hesaplanan KDV bulunmaması ile tecil-terkin uygulaması kapsamındaki teslimlerden oluşması halinde, ilgili yılı kurumlar vergisi matrah artırımında bulunulmuş olması şartıyla artırılan matrah üzerinden % 18 oranında KDV artırımında bulunulması suretiyle faydalanılır.

Matrah artırımı suretiyle hesaplanarak ve arttırılarak ödenen KDV,

Kurumlar vergisi matrahının tespitinde gider veya maliyet olarak nazara alınmaz,

- Ödenmesi gereken KDV’den indirilemez,

- İade konusu edilemez,

- Artırılan matrahlar nedeniyle geçici vergi hesaplanmaz ve tahsil olunmaz.

Öte yandan işletme kayıtlarının düzeltilmesine yönelik,

İşletmede mevcut olduğu halde kayıtlarda yer almayan emtia, makine, teçhizat ve demirbaşlar için,

- Mükellefler kendilerince veya bağlı oldukları meslek kuruluşlarınca tespit edilecek rayiç bedel ile Kanunun yayımlandığı tarihi izleyen 3. ayın sonuna kadar bir envanter listesi ve vergi dairelerine bildirmek suretiyle defterlerine kaydedebilirler.

- Aktife kaydedilen bu varlıklar için ayrı olmak üzere karşılık hesabı açarlar. Emtia için ayrılan karşılık ortaklara dağıtılması veya işletmenin tasfiye edilmesi halinde sermayenin bir unsuru sayılır ve vergilendirilmez. Makine, teçhizat ve demirbaşlar için ayrılan karşılık birikmiş amortisman addolunur.

- Bildirime dahil edilen kıymetler için amortisman ayrılmaz.

- Beyan edilen varlıklar üzerinden % 10 KDV hesaplanır (indirimli orana tabi varlık ise % 5 KDV hesaplanır). Bu vergi hesaplanan KDV’den indirilemez (Emtia üzerinden hesaplanan vergi genel esaslara göre indirilir.)

Kayıtlarda yer aldığı halde işletmede bulunmayan mallara yönelik,

- Mükellefler Kanunun yayımlandığı tarihi izleyen 3. ayın sonuna kadar aynı nev’inden emtialara ilişkin cari yıl kayıtlarına göre tespit edilen gayrisafi kar oranını dikkate alarak fatura düzenlemek ve her türlü vergisel yükümlülüklerini yerine getirmek suretiyle kayıt ve beyanlarına intikal ettirebilirler. Gayrisafi kar oranı cari yıl kayıtlarına göre tespit edilemediğinde mükellefin bağlı olduğu meslek odalarının belirleyeceği oranlar esas alınır.

Kayıtlarda yer aldığı halde işletmede bulunmayan kasa mevcudu ve ortaklardan alacaklar hakkında,

- 31.12.2015 tarihi itibariyle düzenlenen bilançoda görülmekle birlikte işletmede bulunmayan kasa mevcudu ve ortaklardan alacaklar ile ortaklara borçlar arasındaki net alacak tutarı Kanunun yayımlandığı tarihi izleyen 3. ayın sonuna kadar vergi dairesine beyan edilerek kayıtlar düzeltilebilir.

- Beyan edilen tutarlar üzerinden % 3 oranında hesaplanan vergi beyanname verme süresi içerisinde ödenir.

- Ödenen vergiler gelir ve kurumlar vergisinden mahsup edilemez, ödenen vergiler kanunen kabul edilmeyen gider olarak dikkate alınır.

B- Varlık Barışı Düzenlemeleri

Yurt dışında bulunan para, döviz, altın, hisse senedi, tahvil ve diğer sermaye piyasası araçlarının 31.12.2016 tarihine kadar Türkiye’ye getiren gerçek ve tüzel kişiler söz konusu varlıkları serbestçe tasarruf edebileceklerdir.

Bununla birlikte söz konusu düzenleme kapsamında gelir ve kurumlar vergisi mükellefleri sahip oldukları, Türkiye’de bulunan ancak kanuni kayıtlarında yer almayan para, döviz, altın, hisse senedi, tahvil ve diğer sermaye piyasası araçları ile taşınmazlarını 31.12.2016 tarihine kadar kanuni defterlere kaydedebileceklerdir.

Türkiye’ye getirilen varlıklar veya yurt içinde sahip olunan varlıkların kanuni defterlere kaydı dönem kazancının tespitinde gelir unsuru olarak dikkate alınmayacaktır. Söz konusu varlıklar dağıtılabilir kazancın tespitinde dikkate alınmaksızın işletmeden çekilebilecektir. Ayrıca bu varlıkların elden çıkarılmasından doğan zararlar kurumlar vergisi açısından gider veya indirim olarak kabul edilmeyecektir.

Diğer taraftan bildirilen veya beyan edilen varlıklar nedeniyle, bildirim veya beyanda bulunan kişiler ile söz konusu varlıkların nam veya hesabına getirildiği diğer gerçek ve tüzel kişiler nezdinde hiçbir suretle vergi incelemesi ve vergi tarhiyatı yapılmayacak ve vergi cezası kesilmeyecektir.

Yer verilen konularda ek bilgi gerektiğinde bizimle temasa geçmenizi rica ederiz.