Büyüyen Operasyonel Kiralama Şirketlerine Artı Değer: “Kurumsal Yönetim”

Küresel ekonomi, içinde bulunduğu sıkıntılı dönemden yeni bir denge noktasına doğru uzanırken Kurumsal Yönetim ve Kurumsal Risk Yönetimi kavramları Şirketlerin ajandasında ön sıralarda yerini almış bulunmaktadır. Kurumsal Yönetim kavramı, Şeffaflık, Hesap Verebilirlik, Adillik ve Sorumluluk olmak üzere dört temel değer üzerinde yükselmektedir.

“>> Dünyada ve ülkemizde Kurumsal Yönetim ve Kurumsal Risk Yönetimi kavramları ile güvenilir bir finansal raporlamanın operasyonel kiralama şirketlerinin de gündeminde öncelikli sıralara oturması ve bu konuların hızlı bir şekilde ele alınarak hayata geçirilmesi beklenmektedir.”

Şirket yöneticileri bu temel değerlere ulaşılması amacıyla risklerini doğru ve etkin bir şekilde yönetmelerini sağlayacak risk yönetimi sistemi ile iç kontrol ve iç denetim sistemlerini kurmak zorundadırlar. Operasyonel kiralama şirketleri de bu alandaki gelişmeleri ve gereklilikleri yakından takip ederek, kendilerine rekabet avantajı yaratacak, risklerine ilişkin tam ve doğru bir bilgi akışı sağlayarak karar alma süreçlerini geliştirecek adımları atmalıdırlar.

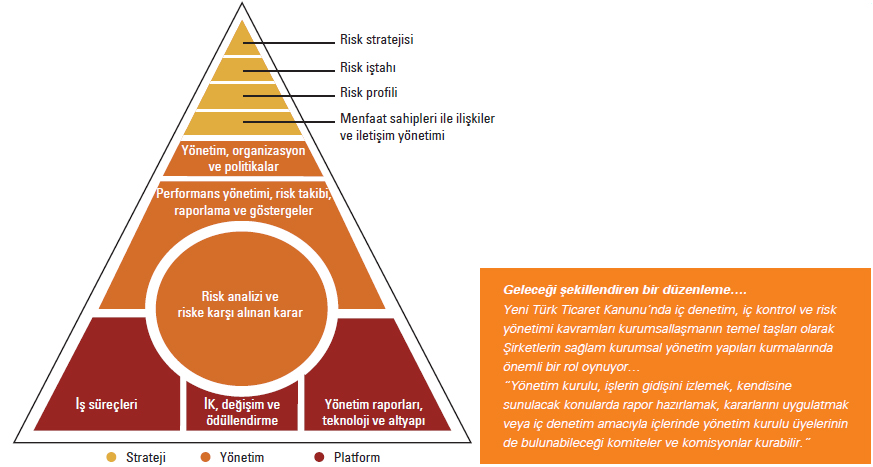

Bu amaçla kendi yapılarına uygun bir risk yönetimi sistemini kurarak ilk adımı atabilirler. Risk Yönetimi’ni en genel biçimiyle tarif etmek gerekirse; potansiyel olayları tanımlamak, riskleri şirketin kurumsal risk alma profiline uygun olarak yönetmek, şirketin hedeşerine ulaşması ile ilgili olarak makul bir seviyede güvence sağlamak amacı ile oluşturulmuş, kurumun tümünde uygulanan sistematik bir süreçtir. Aslına bakarsanız hali hazırda ölçeklerinden bağımsız olarak tüm operasyonel kiralama şirketleri karlılık hedefi ve kontrat yönetiminden tutun fiyatlama stratejisinin oluşturulmasına kadar tüm yönetsel aşamalarda etkin bir risk yönetimi sağlamakta; buna rağmen çoğunlukla risk yönetimi politikalarını sistematik ve kişilerden bağımsız, kurumsal bir yapıda işletmemektedir. Bu alandaki PwC yaklaşımı aşağıdaki şemada özetlenmektedir, bu yaklaşım risk yönetimi faaliyetlerinin şirketin stratejik ve yönetimsel faaliyetleri ile ne kadar entegre olarak işlemesi gerektiğini de göstermektedir.

Biraz daha risk yönetimi faaliyetlerine inersek, çok genel bir şekilde bir riskin analizi ve riske karşı karar alma sürecinin dört adımdan oluştuğunu söylemek mümkündür.

İlk aşamada, iç ve dış faktörler ile tehdit ve fırsatları şirket hedefleri ile birlikte değerlendirip maruz kalınabilecek tüm risk kategorilerini (Örneğin; operasyonel, finansal, stratejik, itibar riskleri gibi) ve bu kategoriler altındaki şirket özelindeki risklerin belirlenmesi gereklidir.

İkinci aşama, belirlenen risklerin ölçülmesi/ değerlendirilmesidir. Yukarıda verilen riskin tanımı içerisinde bulunan “etki” ve “olasılık” kelimeleri riskin ölçülmesinde kullanılmaktadır. Etki, sayısal bir değeri gösterebileceği gibi yasal düzenlemelere uyum ya da itibar gibi sözel bir şekilde de belirlenebilir. Olasılığın belirlenmesi aşamasında ise şirket içi kontrol ortamının etkinliği ve yeterliliği, şirket içi ve şirket dışı değişiklikler, işlemlerin karmaşıklığı ve yöneticilerin kanaati gibi etmenler kullanılabilir. Basit tabiriyle etki ve olasılığı çarparak riskin düzeyini (yüksek-orta-düşük) belirlemek mümkündür. Riski mümkün olduğu kadarıyla ölçebilmek adına etki ve olasılığı sayısal olarak belirlemek riskleri kıyaslamak ve etkin bir şekilde izleyebilmek adına yararlı olacaktır.

Üçüncü aşamada sıra, ölçülen riskler için gerekli risk yönetimi aksiyonlarının alınmasına gelmektedir. Arzu edilen risk seviyesine ulaşabilmek için risklerin indirgenmesi aşamasında etkin kontrol mekanizmalarının tasarlanması izlenecek bir adımdır.

Dördüncü ve son aşama, yukarıda bahsettiğim tüm sürecin izleme ve takibine ilişkin bir mekanizma kurulmasını içermektedir. Bu kapsamda, yönetime düzenli raporlama yapılması, değişen iç ve dış faktörler doğrultusunda hem şirketin maruz kaldığı riskler hem de bu risklere ilişkin değerlendirmelerin güncel tutularak gerekli aksiyonların alınması risk yönetimi sisteminden beklenen amacın sağlanması amacıyla zaruridir.

Oluşturulacak kurumsal risk yönetimi yapısının stratejik planlama, performans yönetimi ve iç denetim faaliyetleriyle en üst seviyede entegrasyonu şirketlerin öncelikli hedeşeri arasında olmalıdır. Bu bağlamda, Kurumsal Yönetimin önemli bir gereği olan iç denetim fonksiyonu risk yönetiminin ve iç kontrol sisteminin etkinliği ve yeterliliği konusunda Yönetim Kurulları’na güvence veren bir konumdadır.

Aslında Türk iş dünyasının gündeminde de kurumsal yönetim, risk yönetimi, iç kontrol ve iç denetim sistemleri ile kaliteli mali bilgi ve şeffaşık kavramları farklı düzenlemelerle öncelikli konuma gelmiştir. Türkiye’de farklı sektörlere ilişkin kanun koyucu otoriteler tarafından geliştirilen düzenlemelere bakıldığında, bu alandaki uluslararası uygulamaların yakından takip edildiği ve etkin ve yeterli iç kontrol ve risk yönetimi sistemlerinin kurulması ve bu mekanizmaların etkinliğinin değerlendirilmesine ve Yönetim Kurulu’na bu anlamda güvence verilmesine ilişkin bağımsız denetimden ayrı olarak Kurum içinde bağımsız ve objektif bir denetim fonksiyonunun (iç denetim birimi’nin) kurulması/yapılandırılması öngörülmektedir. BDDK tarafından 13 Aralık 2012’de yayınlanan Finansal Kiralama, Faktoring Ve Finansman Şirketleri Kanunu (“İlgili Kanun”)ve Finansal Kiralama, Faktoring Ve Finansman Şirketlerinin Kuruluş ve Faaliyet Esasları Hakkındaki Taslak Yönetmelik (“Taslak Yönetmelik”) doğrultusunda finansal kiralama şirketlerinin etkin ve yeterli bir iç kontrol sistemi kurmaları ve icrai faaliyetlerden bağımsız bir İç Kontrol Birimi oluşturmaları zorunlu tutulmaktadır. İlgili kanun gereğince, kuruluş izni almış olan şirketin faaliyete geçebilmesi için; uygun hizmet birimleri ile iç kontrol, muhasebe, bilgi işlem ve raporlama sistemlerinin kurulmuş, bu birimler için yeterli personel kadrosunun oluşturulmuş ve personelin buna uygun görev tanımları ile yetki ve sorumluluklarının belirlenmiş olması gereklidir. Taslak Yönetmelik gereğince de, iç kontrol faaliyetleri, yönetim kuruluna ve yönetim kurulunun belirleyeceği genel müdür dışındaki bir yönetim kurulu üyesine bağlı olarak yürütülür. İç kontrol faaliyetleri asgari bir kişiden oluşan ve münhasıran iç kontrol faaliyetleri ile iştigal eden iç kontrol personeli aracılığıyla gerçekleştirilir ve Şirketler Risk Yönetimine ilişkin maruz kaldığı risklerin tespiti ve değerlendirilmesi için gerekli önlemleri alırlar. Operasyonel Kiralama Şirketleri de bu düzenlemeleri ve gelişmeleri yakından takip ederek, kurumsallaşma sürecindeki adımlarını hızlandırabilirler.

“>> Yeni TTK , Kurumsal Yönetim’in temel taşları olan iç denetim ve risk yönetimi konusunda da önemli kriterlere yer vermektedir.”

Bunun yanında zaten Yeni Türk Ticaret Kanunu (TTK) ile ülkemizde ticari yaşamın kurallarının yeniden ve çağdaş bir yaklaşımla tanımlaması yapılarak Türkiye için şeffaşık, denetlenebilirlik ve güvenilirlik açısından özlenen düzeyi yakalama fırsatı yaratılmıştır. Yeni TTK’ya hakim olan düşünce; Kurumsal Yönetim’in halen borsada işlem gören şirketler için öngörülen kurallar bütünü olmasına rağmen, esasında tüm işletmelere uygulanması gereken bir yatırımcıya güven verme, sürdürülebilir gelişme sağlama kodeksi olduğudur.

Yeni TTK , Kurumsal Yönetim’in temel taşları olan iç denetim ve risk yönetimi konusunda da önemli kriterlere yer vermektedir. Bunun yanında, pay senetleri borsada işlem gören şirketler için zorunlu hale gelen “Riskin Erken Teşhisi Komitesi”nin oluşturularak risklerin erken saptanması ve yönetimi için sistemin oluşturulması, şirketlerdeki kurumsallaşmanın gelişmesi adına sevindirici gelişmeler olarak karşılanmalıdır.

Yukarıda açıklanan kurumsallaşma sürecinin en önemli sacayağı hiç şüphesiz şeffaf, anlaşılabilir, karşılaştırılabilir ve finansal durumu en doğru gösteren muhasebe ilkelerini seçerek en uygun yönetim raporlaması ve finansal raporlamayı şirketin en önemli karar alma, bilgi edinme ve performans sunma aracı olarak kullanmaktır. Küreselleşen Dünya ekonomisi, ülkemizde çok daha fazla çok uluslu şirketlerin ve yatırımcıların oluşması, yeni TTK, tüm düzenleyici kuruluşlar ve finansman sağlayanların talepleri tüm şirketler için tek muhasebe dilini; yani Uluslararası Finansal Raporlama Standartları’nı (UFRS) vazgeçilmez kılmaktadır. Hele ki operasyonel kiralama şirketleri gibi Vergi Usul Kanunu’na göre çok farklı finansal sonuçlar raporlanmasını gerektiren muhasebe uygulamaları (örneğin amortisman hesaplamaları, riskten korunma muhasebesi, ertelenmiş vergiler, sözleşmeye bağlı kiralama alacaklarının açıklanması vb.) olduğu durumlarda finansal bilgilerin tüm taraşara gerçek durumu gösterebilmesi için finansal durumun UFRS’ye göre raporlanması ve bağımsız denetimden geçirilmesi şirketler için büyük önem arz ediyor.

Dünyada ve ülkemizdeki tüm bu gelişmeler birlikte değerlendirildiğinde, Kurumsal Yönetim ve Kurumsal Risk Yönetimi kavramları ile güvenilir bir finansal raporlamanın operasyonel kiralama şirketlerinin de gündeminde öncelikli sıralara oturması ve bu konuların hızlı bir şekilde ele alınarak hayata geçirilmesi beklenmektedir. Kurumsal yönetim sürecinde atılacak her adım, sektöre katma değer yaratacak ve şirketlerin rekabet edebilme gücünü arttıracaktır. Kaldı ki Türkiye ekonomisinden daha hızlı büyüme potansiyeli olan operasyonel kiralama şirketleri için gerekliliklerin önünde gitmek ve olası yeni düzenlemeleri hazır olarak karşılamak fırsatları zamanında değerlendirebilmeyi de sağlayacaktır